重回增长轨道: 海天味业, 王者归来!

发布日期:2024-11-18 22:11 点击次数:88

一方面,公开信息实在有限。

从今年10月28号海天味业披露三季报,一直到明年4月底海天味业披露年报,这么大这么长的空档期,我们几乎不可能找到关于海天味业的业绩数据。

另一方面,今年三季报公司业绩的确创了新高。

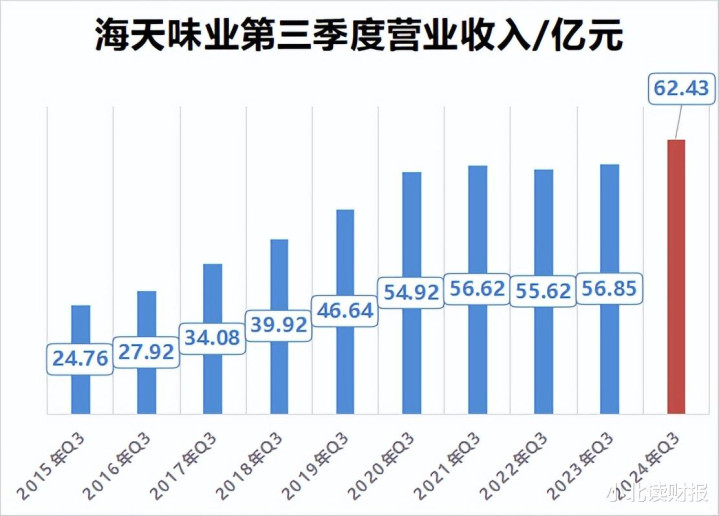

今年海天味业披露中报的时候,小北写文章讲过,海天今年中报业绩是创了历史新高的;实际上,如果我们把每个季度的数据单独拎出来看,海天味业今年的业绩确实好于往年。

比如,今年第三季度海天味业营业收入62.43亿元,远远超过往年同期;正是因为每个季度的收入都比往年多,所以才会使得三季报的业绩好于往年。

那么,海天味业今年业绩创新高的原因,到底是什么?

一、产品端:料酒和醋等收入快速增长

海天味业会发布公司每个季度的经营数据,本文分析所使用的数据,全部来自于海天味业的公司公告。

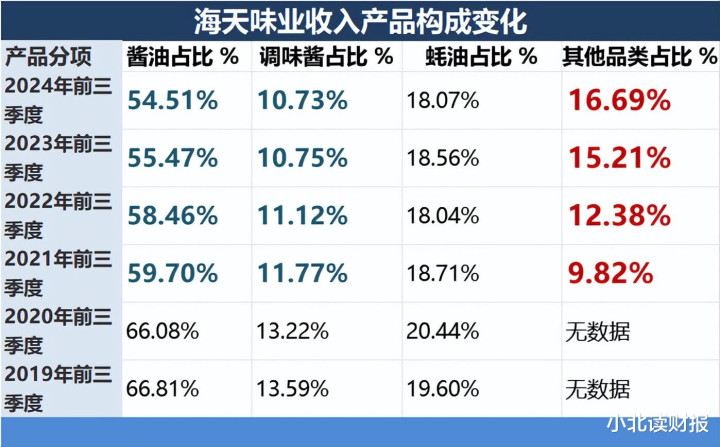

如下表所示:

海天味业酱油和调味酱占收入的比重逐年下降;

蚝油占比变动比例不大;

其他品类占比快速增长。

根据海天味业中报、年报里的说法,其他品类指的是醋和料酒等其他产品。比如,2024年公司中报里提到:

目前公司拥有涵盖酱油、蚝油、调味酱、醋、料酒、各类复合调味料以及粮油米面、发酵饮料等丰富品类的产品线,可以满足不同消费者的多样化需求。其中:

酱油、蚝油、调味酱、醋、料酒是公司当前的核心产品。

如下表所示,我们来核算下不同品类对海天味业收入增长的贡献度。

我选用的是2024年和2021年前三季度的收入数据。

对比海天味业前三季度的收入构成,我们发现,酱油、调味酱和蚝油对海天味业收入增长的贡献度,只有22%;

相反,其他品类对海天味业收入增长的贡献度,达到了78.15%。

我们可以将其理解为海天味业能力圈的扩大,从原来的三大调味品过渡到了醋和料酒等产品;

于是,在原有调味品增长放缓的情况下,海天味业能够借助新产品的收入增量,驱动公司整体收入的增长。

二、渠道端:经销商效率提升,线上收入增长

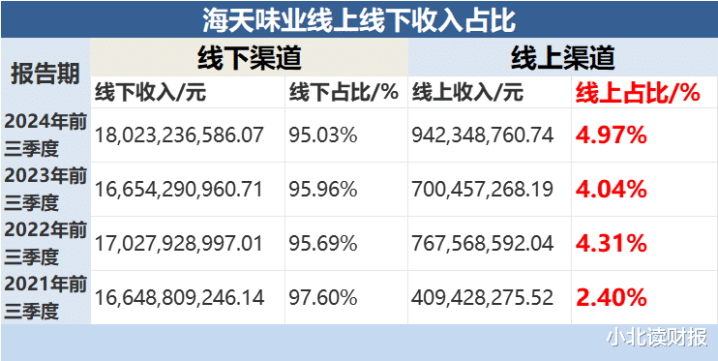

我们从海天味业收入的渠道构成看:

线上收入占比越来越高,从2021年前三季度的2.4%,提高到了2024年前三季度的4.97%。

从收入增长贡献度看:

2019年前三季度到2024年前三季度,海天味业营业收入增长额为19.07亿元,其中那个:

线下收入增长额为5.33亿元,贡献度为27.94%;

线下收入增长额为13.74亿元,贡献度为72.06%。

海天味业的主要收入来自于线下销售,因为,接下来我们很有必要分析海天味业经销商的变化。

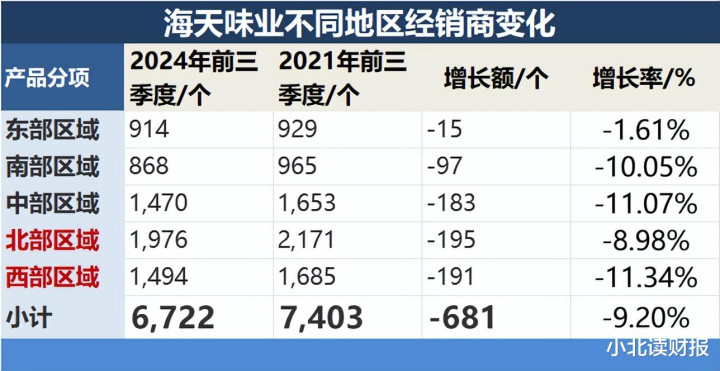

结合经销商数量的变化,来看海天味业的收入增长,会明显感觉到公司经营效率的提升。

如下表所示:

这几年海天味业的经销商数量在减少,全国经销商数量减少了9.20%;

但是海天味业的各项收入都是增长的,本文前面的内容已经给出了多个数据。

这意味着海天味业对线下经销商的管理更加细致,以更少的经销商换来了更多的收入增长。

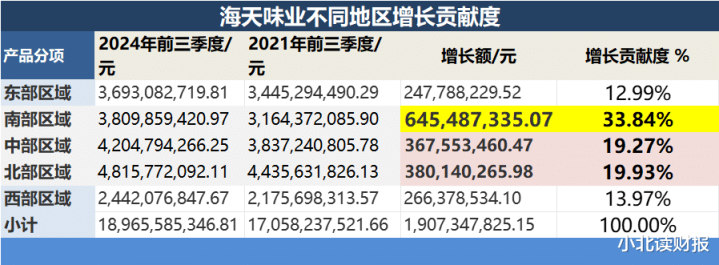

从不同地区的收入增长贡献度看:

南部地区贡献了33.84%的收入增长,但是南部地区的经销商数量减少了97家,降幅为10.05%;

北部地区贡献了约20%的收入增量,但是北部地区的经销商减少了9%。

其他地区都是如此,在经销商数量减少的情况下,仍能保持收入增长。

海天味业在公告里说:

公司积极推进渠道端的建设与变革,创新业务模式,进一步强化公司在产品端和渠道端的市场竞争力。

这句话乍一看很抽象,但是如果我们结合海天的经营数据看,它们就变得很具体了。

三、做个小结

傲慢是企业的杀手。

傲慢会降低企业的管理效率和反应速度,让企业无法及时处理、它本可以及时解决的问题;最可怕的是,市场很快就会教训那些傲慢的企业。

海天味业曾明显表露出傲慢的毛病,并且市场也给了它的教训;

通过今天这篇文章的分析看,海天味业的管理已经比原来好很多,而且它已经落地了很多在年报、中报里提到的措施。

企业经营始终战战兢兢、如临深渊、如履薄冰。

希望海天味业的管理能够继续精进,毕竟海天味业的底子在这里,现金储备在这里,希望它始终坚持创新,保持谦卑,不要傲慢。

市场很大,路还很长,海天加油!

- 上一篇:没有了

- 下一篇:没有了